|

中经煤炭产业景气指数报告(2011年三季度) 经济日报社中经产业景气指数研究中心 国家统计局中国经济景气监测中心

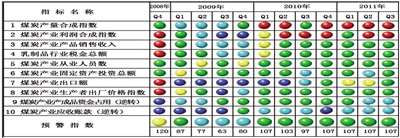

中经煤炭产业预警灯号图。预警灯号图是采用交通信号灯的方式对描述行业发展状况的一些重要指标所处的状态进行划分:红灯表示过快(过热),黄灯表示偏快(偏热),绿灯表示正常稳定,浅蓝灯表示偏慢(偏冷),蓝灯表示过慢(过冷);并对单个指标灯号赋予不同的分值,将其汇总而成的综合预警指数也同样由5个灯区显示,意义同上。

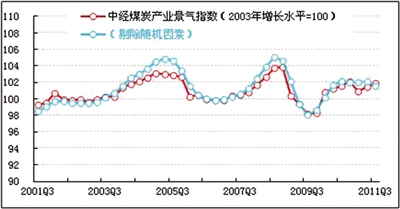

中经煤炭产业景气指数101.9

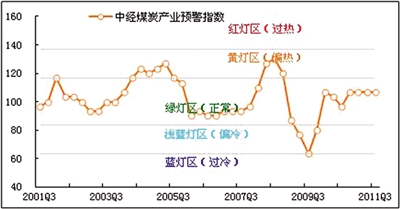

中经煤炭产业预警指数106.7

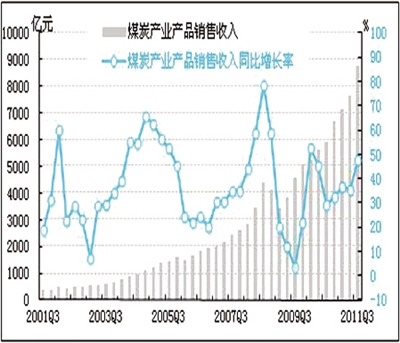

煤炭产业产品销售收入

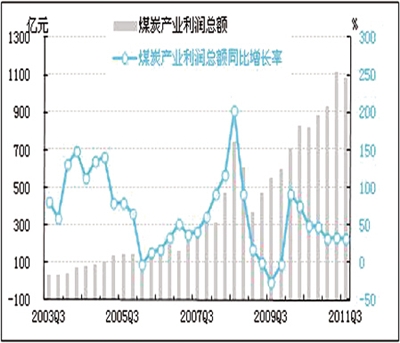

煤炭产业利润总额

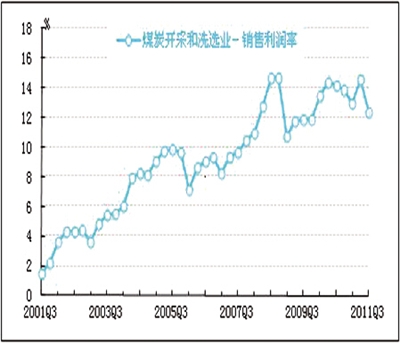

煤炭产业销售利润率

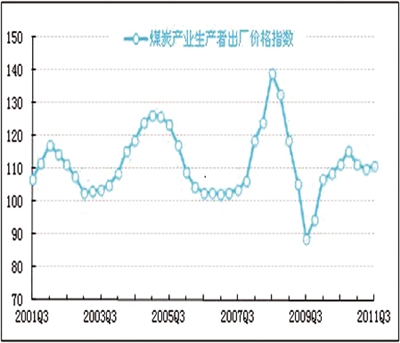

煤炭产业生产者出厂价格指数

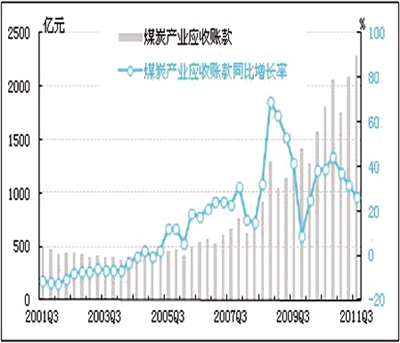

煤炭产业应收账款

煤炭产业产成品资金占用

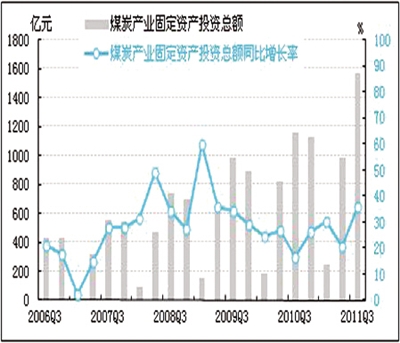

煤炭产业固定资产投资 核心内容 景气指数平稳上升盈利能力依然较强 中经煤炭产业景气指数报告显示,2011年三季度,中经煤炭产业景气指数为101.9点(2003年增长水平=100),比上季度上升0.4点;预警指数为106.7点,与上季度持平,继续稳定在表示运行正常的“绿灯区”。 从具体指标来看,三季度,煤炭产业生产者出厂价格指数继续稳定上涨,销售收入同比增速持续加快,应收账款同比增速继续回落,固定资产投资总额较快增长,这些指标的变动支撑了煤炭产业景气度的上升。 另外,从煤炭进出口形势看,三季度煤炭出口减少、进口增加,这有利于充分利用国外能源资源,也有利于缓解我国煤炭供应紧张的局面。在盈利方面,三季度煤炭产业产品销售收入保持较快增长,利润总额增速小幅波动,但对比全部工业以及煤炭产业历史水平,三季度煤炭产业销售利润率仍处于较高水平,盈利能力依然较强。 展望四季度,煤炭行业在供给和需求两方面仍然面临着诸多不确定因素。高耗能行业对煤炭的需求、冬季用煤储备将提前启动、水电出力下降等因素,或将使煤炭需求维持高位。而产业兼并重组、国际煤市行情波动等因素将影响国内煤炭供应。不过,从总体上判断,四季度,我国煤炭产业景气度有望继续保持缓慢上行。 景气指数持续小幅上升 景气:继续小幅上升 2011年三季度,中经煤炭产业①景气指数为101.9点(2003年增长水平=100②),比上季度上升0.4点。 在构成中经煤炭产业景气指数的6个指标(仅剔除季节因素③,保留随机因素④)中,煤炭产业产品销售收入、利润合成指数和固定资产投资总额3个指标同比增速有所上升,煤炭产业出口额、从业人员数和税金总额同比增速出现不同程度回落。 在进一步剔除随机因素后,中经煤炭产业景气指数为101.6点(见煤炭产业景气走势图中的蓝色曲线),比上季度下降0.5点,比未剔除随机因素的景气指数(见走势图中的红色曲线)略低0.3点。剔除随机因素的景气指数呈现弱势下行走势,而未剔除随机因素的景气指数曲线继续保持回升态势,这表明三季度煤炭产业景气指数受随机因素中起主要作用的政策因素积极影响较为明显,如建立煤炭应急储备点、保障房建设加速以及研究下调煤炭进口增值税和港口相关费用等。 预警:保持平稳 2011年三季度,中经煤炭产业预警指数为106.7点,连续三个季度与上季持平,继续稳定在表示经济运行正常的“绿灯区”。 灯号:持续“绿灯” 2011年三季度,中经煤炭产业预警灯号继续保持“绿灯”。 在构成中经煤炭产业预警指数的10个指标中(仅剔除季节因素,保留随机因素),位于“红灯区”的有2个指标,即煤炭产量合成指数和煤炭产业利润合成指数;位于“绿灯区”的有6个指标,即煤炭产业产品销售收入、税金总额、从业人员数、固定资产投资总额、出口额和煤炭产业生产者出厂价格指数;位于“浅蓝灯区”的有2个指标,即煤炭产业应收账款(逆转⑤)和产成品资金占用(逆转)。 从灯号变动情况来看,本季度10个指标中有1个指标灯号上升,即煤炭产业固定资产投资总额由“浅蓝灯”上升为“绿灯”;1个指标灯号下降,即煤炭产业出口额由上季度的“黄灯”降为“绿灯”;其余8个指标的灯号维持不变。 盈利能力仍处较高水平 销售:增速持续加快 三季度,在煤炭销量增加和销售价格上涨的影响下,我国煤炭产业产品销售收入同比、环比均呈现较快增长。经初步季节调整⑥,2011年三季度,煤炭产业产品销售收入为8747亿元,同比增长47.9%,同比增速比上季度加快12.2个百分点;环比增长14.5%,环比增速较上季度加快7.9个百分点。 出口:大幅下降 经初步季节调整,2011年三季度,我国煤炭产业出口额为5.8亿美元,同比下降4.5%,与上季度同比增长62.6%形成明显反差;环比下降37.0%,降幅明显扩大。 我国煤炭进口量自今年3月份以来,连续5个月逐月递增,至8月份出现环比下降。在进口方面,今年1至8月,我国累计进口煤炭1.04亿吨,同比下降1.4%,而同期煤炭出口累计仅为1091万吨,同比下降17.5%,我国煤炭已累计实现净进口9347万吨。从进口金额来看,1至8月,我国进口煤炭累计金额达116.4亿美元,同比增长10.3%,远高于煤炭20.25亿美元的出口额。煤炭进口增、出口减,进口居于主要地位,这有利于充分利用国外煤炭资源,缓解国内煤炭供应紧张的局面,符合国家关于“限制煤炭出口,鼓励煤炭进口”的可持续发展政策。随着四季度迎峰度冬来临,预计我国煤炭进口量仍将保持相对高位。 利润:同比增速保持平稳 经初步季节调整,2011年三季度,煤炭产业实现利润总额1083.4亿元,同比增长32%,同比增速比上季度略低2.3个百分点;环比下降3.0%,而上季度环比增长19.8%。受成本上升等因素的影响,我国煤炭产业利润总额增速有所放缓。从历史水平来看,三季度同比增长率低于历史平均水平。 经计算,煤炭产业销售利润率(利润总额/产品销售收入)为12.4%,比上季度下降2.2个百分点,但仍远高于全部工业平均销售利润率5.9%的水平。煤炭产业销售利润率水平高位回调,其盈利能力仍然属于较高水平。 税金:增势趋缓 经初步季节调整,2011年三季度,煤炭产业上缴税金总额为718.0亿元,同比增长27.2%,同比增速比上季度回落6.6个百分点;环比增长0.2%,环比增速比上季度快速回落12.5个百分点。煤炭产业上缴的税金总额同比、环比增速均呈现不同程度放缓态势。 产品价格:同比涨幅略有扩大 2011年三季度,煤炭产业生产者出厂价格同比上涨10.8%,涨幅比上季度温和扩大0.6个百分点。 三季度,我国煤炭出厂价格涨势稳中上行主要受两方面因素影响:一方面,煤炭需求继续走强。电力需求高速增长,水电乏力,火力发电负荷加重。今年6至8月份,全社会用电量增长11.2%,建材、化工、钢铁、有色、石油石化和电力六大高耗能行业合计用电同比增长11.5%,比全部工业用电增速高0.3个百分点,拉动全社会用电增长5.4个百分点。而同期由于来水偏枯致使水电出力大幅下降。除6月份外,夏季全国主要流域来水较常年平均明显减少,7、8月份,全国平均降水量较往年同期分别减少8.7%和16.5%。受此影响,7、8月份全国水电发电量同比分别下降11.2%和14.9%,致使部分水电比重较高的地区电力供应缺口较大,南方电网区域尤为明显。在此影响下,火力发电负荷继续加重,煤炭需求居高不下。 另一方面,煤炭业务成本明显上升。今年上半年,国内90家大型煤企主营业务成本达8030亿元,同比增长39.8%,主要是受工业品价格上涨、煤矿安全标准提高、职工收入增加、存贷款利率调整、环境治理投入加大等多种因素叠加的刚性推动。在上市煤企发布的中报数据中,成本走高成为企业面临的共同压力。阳泉煤业、西山煤电和煤气化等公司上半年煤炭业务板块的营业成本同比分别上升30.4%、37.6%和23.3%,山煤国际更是高达140%。 得益于煤炭供给相对稳定,煤炭供求整体上在高位保持基本平衡,煤炭出厂价格涨势仅小幅上行。 应收账款:同比增速持续回落 2011年三季度末,煤炭产业应收账款为2289.5亿元,同比增长26%,同比增速比上季度回落5.8个百分点。煤炭产业应收账款同比增速已连续三个季度回落,趋势向好。从历史水平来看,三季度煤炭产业应收账款同比增长率仍然高于历史平均水平。 从回款速度来看,经计算,三季度煤炭产业应收账款周转天数(90×平均应收账款/季度销售收入)由上季度的22.8天减少至本季度的22.6天,回款速度略有加快。 产成品资金占用:库存增势趋缓 截至2011年三季度末,煤炭产业产成品资金占用额为669亿元,同比增长26.9%,增速比上季度回落4.4个百分点;环比增长6.0%,环比增速比上季度快速回落16.4个百分点。 三季度,受煤炭生产增长较快等因素影响,煤炭企业库存仍然保持了较大增长;南方大部分地区夏季持续高温,电厂加快生产,动力煤市场保持低位,9月份大秦线检修影响煤运和供货,诸多因素使得一些煤炭消费企业再次积极采购煤炭补充库存量,因此三季度煤炭企业库存保持稳定增长。 四季度,由于煤炭价格整体看涨,下游电厂及煤炭消费企业因担心入冬用煤高峰期的煤价上涨更快,将会提前储煤,其煤炭库存有望进一步增加,但产成品资金占用额的增长势头或将继续趋缓。 固定资产投资:保持较快增长 经初步季节调整,2011年三季度,煤炭产业固定资产投资总额为1575.2亿元,同比增长36.2%,同比增速比上季度上升15.6个百分点。在煤炭储备基地建设、安全生产、煤炭资源整合及转型升级等方面的推动下,煤炭产业固定资产投资总额同比继续保持较快增长。 从业人员:用工平稳增长 2011年三季度,煤炭产业从业人员数为518.1万人,同比增长7.8%,同比增速比上季度小幅放缓0.5个百分点。煤炭产业用工较快增长趋势本季度有所放缓,但从历史来看,煤炭产业从业人员数同比增长率仍然处于高位。 行业发展预期与建议 展望四季度,我国煤炭产业运行仍面临较大的不确定性。在需求方面,一是高耗能行业需求依然旺盛,钢材、水泥、氧化铝等产品产量保持较快增长;前三季度各地保障性安居工程建设开工率已达98%,四季度将按计划要求加快进度,明显拉动对钢材、水泥等耗能产品需求。二是各大电厂和供热企业提早开启冬季备煤,南方局部性出现电煤紧张,推动电厂补库存需求。三是为增加电力供应能力,有关部门集中核准了一批符合产业政策的火电项目,增加煤炭需求显而易见。此外,水电出力将进一步下降,火力发电压力加大,电煤需求居高不下。上述诸多因素支撑煤炭需求进一步走强。 而与此同时,在节能减排和淘汰落后产能的背景下,突出差别电价、改革煤炭资源税征收办法并适当提高税负水平、实施能源消耗总量限制、严格执行问责制等一系列涉及淘汰落后产能和节能减排的重大政策有望陆续出台,这将给煤炭需求增加不确定性。 在供给方面,产煤大省煤炭企业重组缓慢,部分煤矿被关闭或者迟迟不能复产,主要煤企中煤集团因事故停产整顿或对山西整合矿复产进度造成影响,煤炭供给将进一步受到制约。煤炭进口方面,全球经济衰退风险加大,国际油价频繁变脸,澳大利亚计划实施的煤炭资源租赁税将推高煤炭出口价格,这些都将影响国际市场煤炭供给和煤炭价格。而我国有关部门正抓紧研究并拟将推出的“下调煤炭进口增值税税率及港口费用”政策,将有利于加大煤炭进口力度,缓解国内煤炭供应紧张的局面。 综合来看,四季度我国煤炭资源供需将保持基本平衡,但可能出现区域性、阶段性偏紧并存的态势;煤价将继续保持基本稳定,大幅上涨的可能性不大。为此建议: 一是继续加大结构调整力度,控制高耗能产业过快发展。推进节能减排和淘汰落后产能,通过差别电价、能源消耗总量控制、抑制“两高”和产能过剩行业盲目扩张等措施,缓解煤炭需求过快增长局面。 二是做好煤炭安全生产工作。以人为本,把安全生产放在首位。通过加大投入、加强监管、深化教育等做好煤炭安全生产事前工作,严格控制作业环境的不安全因素,杜绝人的不安全行为和加强管理层人员责任心以及监管力度,切实夯实煤矿安全生产基础,减少以致避免安全事故发生,保证煤炭生产健康稳定增长。 三是推进煤炭流通领域改革。通过调整煤炭进口增值税和港口有关费用、减少中间环节、取消不合理收费等措施,降低煤炭流通成本。 四是优化完善煤炭运输系统。要进一步加强铁路运输通道建设,提高能源就地转化水平,加快现代电网体系建设,建设大型煤炭储运中心,优化完善煤炭运输系统,缓解运输瓶颈难题。 注解: ①煤炭产业包括国民经济行业分类中的煤炭开采和洗选业。 ②2003年煤炭产业的预警灯号基本上在绿灯区,相对平稳,因此定为中经煤炭产业景气指数的基年。 ③季节因素是指四季更迭对数据的影响,如冷饮的市场销量随四季气温年复一年发生周期变动。 ④随机因素亦称不规则性,如新政策实施、宏观调控、自然灾害等因素对数据的影响。 ⑤逆转指标也称反向指标,对行业运行状况呈反向作用。其指标量值越低,行业状况越好,反之亦然。 ⑥初步季节调整指仅剔除春节等节假日因素的影响,未剔除不规则因素的影响。 |

您当前位置:首页 > 正文

三季度中经煤炭产业景气指数发布:盈利状况良好

发布时间:2011-10-26

大中小

相关链接

- 三季度中经石油产业景气指数发布:主要指标增速放缓( 2011-10-20)